全球资产配置价值几何?分散风险、财富保值大势所趋

随着高净值人群数量及其财富的爆炸式增长,人们对于分散投资风险、财富保值增值的需求越来越强烈,全球资产配置已成大势所趋。

全球资产配置具有怎样的价值?

一、跨国投资分散风险

进行全球资产配置的一个重要意义在于分散投资风险。

单一国家资产,不仅在品种选择上存在局限性,而且各类资产的整体表现都会受制于其经济状况。

全球各个国家经济发展阶段都不尽相同,把投资视野拓宽到全球,跨地域国别的投资,让资产组合拥有更强的风险承受能力的同时,也能让投资者分享其他经济体成长的红利。

从全球成熟市场来看,瑞士、英国和澳大利亚等国个人拥有的金融资产中(不包括房地产等非金融资产),超过三分之一都配置在本国之外。

韩国、印度、法国、日本在海外配置的比例也都超过18%。

不过,单纯在地域维度上进行分散配置,在某些极端环境下仍然难以减低风险。

二、多元投资强化风险抵抗力

全球经济已经高度一体化,一国的经济或金融危机不会局限在本国境内,会通过多种渠道向外传导,造成全球市场的联动。

另外,金融衍生品的创设和广泛应用,也将原本关联度不高的基础资产联系到一起,加大了风险的联动效果,而且衍生品可以层层嵌套,进一步拓宽了风险的传播广度。

2007年开始发酵的美国次贷危机的直接原因就是次级贷款被层层打包出售,衍生品的规模远远超过了基础资产,同时中间经过杠杆的运用使得部分交易方的风险被成倍放大,导致了美国房贷违约扩散成全球范围内的金融危机。

除美股、美债外,包括中国在内的全球股市持续大幅下跌,欧洲众多知名金融机构频频告急,欧元兑美元汇率大幅下挫。

就在次贷危机席卷全球市场时,黄金异军突起,成为暴风雨中的避风港。

从资产配置的角度去更好地理解黄金的价值,就会发现,单纯的跨国投资在某些极端环境下并不足以抵抗风险,搭配足够多元化的资产配置,才能一定程度上能抵御灾难来临时的冲击。

三、有效控制汇率风险

经济全球化程度加深,中国的企业和家庭常常会用到国际支付与交收。而汇率的波动就会影响资产的支付能力或收益水平。

怎么控制汇率风险?国家在做外汇管理时都推一揽子货币,同样,按照这样的思路,不妨也跟着国家这样操作。

即在你的资产结构上,也可以有一揽子货币的组合,主要是人民币,外币配置一些美元、欧元、日元以及英镑。

随时注意市场的变化,以用来调配不同货币之间的比例,这是比较好的投资策略。

全球化的资产配置,能够有效降低汇率波动对整体资产价值的影响。

如何谋划全球资产最优配置?

现阶段对于国内投资人来说,进行全球资产配置仍然面临不小的困难。比如缺乏相关跨国投资知识、技能和经验,面临法律、资金等监管方面的一系列限制等。

但其实也有很多积极的变化正在发生:前期陆港通、债券通相继开通,近期沪伦通启动,中日互通ETF也正式上市,意味着中国投资者全球资产配置的工具不断丰富。

资金方面,随着人民币国际化的持续推进,资本的流动更加频繁,资本管制也有望放松,而境内的人民币资金也可以通过资本流出,配置海外资产。

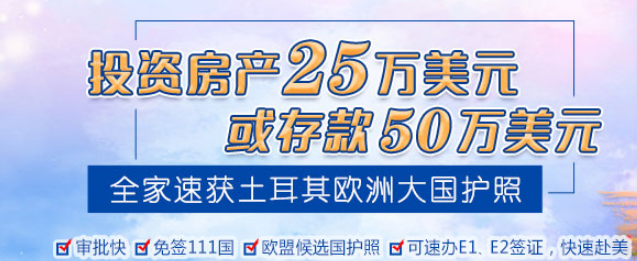

出行方面,国人移民办理海外各国绿卡、护照趋势大涨。海外身份,免签欧美多国,享多重身份优待,在全球资产配置上可以占据有利局面。

大洋国际,十余年成功运营,专精高端投资移民,专注服务高净值客户,整合丰富海外资源、荟萃海内外各界专家,具备丰富资产配置经验,深谙高客海外投资多重需求,为您提供全方位的全球资产配置策略及国际身份规划方案。